Woher kommt der Preis für Aktien und Wertpapiere?

Einleitung

Dieser Artikel beschreibt, wie das Prinzip von Angebot und Nachfrage an den Aktienmärkten und Wertpapiermärkten in der Praxis umgesetzt wird. Die praktische Umsetzung kann von Handelsplatz zu Handelsplatz variieren und ist in der Regel in den Geschäftsbedingungen der Handelsplätze dokumentiert.

Außerdem beantwortet der Artikel eine häufige Frage: Warum ist der Briefkurs höher als der Geldkurs?

An den Handelsmärkten bildet sich der Preis für Aktien, Optionen, Rohstoffe und sonstige Wertpapiere über das Zusammenspiel von Angebot und Nachfrage. Wenn z.B. die Anzahl an nachgefragten Aktien eines Unternehmens an einem Marktplatz höher ist, als die Anzahl an angebotenen Aktien dieses Unternehmens steigt der Preis. Werden hingegen mehr Aktien zum Kauf angeboten als aktuell nachgefragt werden, wird der Preis tendenziell sinken, bis die Preisvorstellung von Kaufinteressenten und Verkaufsinteressenten übereinstimmt.

Damit das Prinzip von Angebot und Nachfrage effizient in der Praxis umgesetzte werden kann, haben sich zwei grundsätzliche Umsetzungsmodelle etabliert, die in verschiedenen Abwandlungen und auch parallel Anwendung finden können.

- Market Maker stellen verbindliche An- und Verkaufspreise und/oder

- die Gebote der Kaufinteressenten und der Verkaufsinteressenten werden in einem Orderbuch dokumentiert und passend zusammengeführt.

Das Market Maker Modell

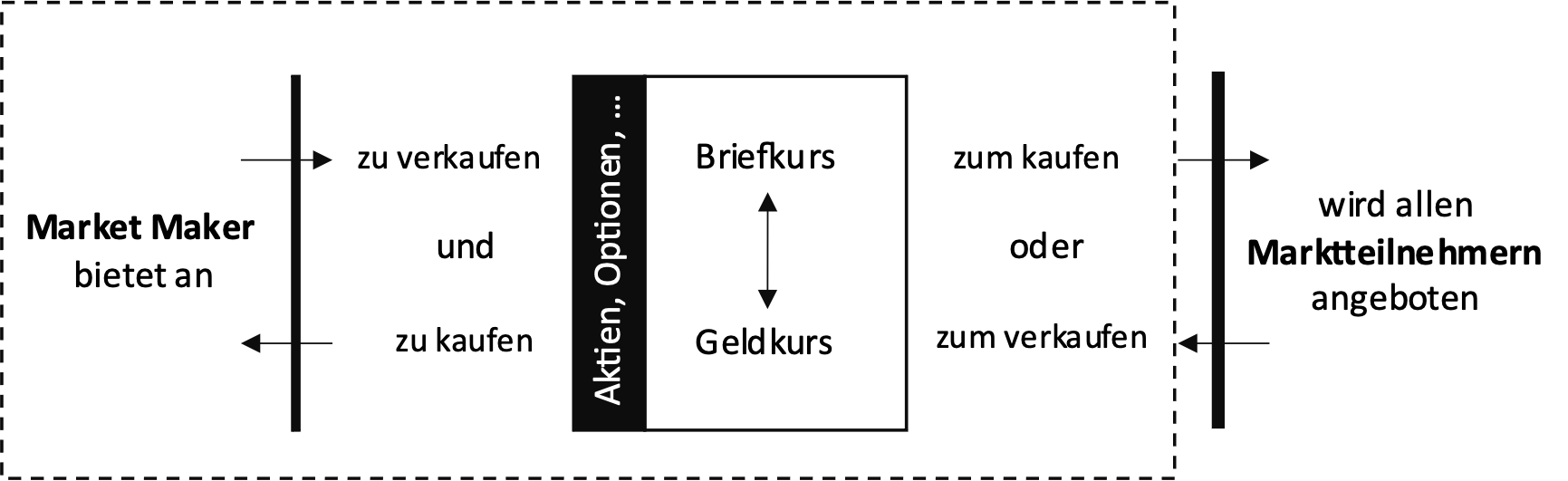

Die meisten Börsen und auch außerbörslichen Handelsplätze greifen auf sogenannte Market Maker zurück. Die Rolle der Market Maker ist es, innerhalb der Handelszeiten jederzeit verbindliche An- und Verkaufspreise zu stellen. Zu diesen Preisen sind die Market Maker jederzeit bereit die Handelsgüter (z.B. Aktien) zu kaufen oder zu verkaufen.

Die Preisermittlung durch die Market Maker kann z.B. durch Angebot und Nachfrage, die Beobachtung von Referenzmärkten oder initial durch Auktionen erfolgen.

schematische Darstellung des Market Maker Modells

schematische Darstellung des Market Maker Modells

Die Differenz zwischen den verbindlichen An- und Verkaufspreisen stellt die Kompensation dafür dar, dass die Market Maker bereit sind, unabhängig von einer bestimmten Marktmeinung jederzeit zu kaufen oder zu verkaufen.

Dadurch, dass die Market Maker jederzeit verbindliche An- und Verkaufspreise stellen ist gewährleistet, dass alle Marktteilnehmer jederzeit ihre Intention zu kaufen oder zu verkaufen wahrnehmen können. Und zwar unabhängig davon, ob ein anderer Marktteilnehmer bereit ist, die Gegenrolle einzunehmen. Findet sich kein Marktteilnehmer, der bereit ist die Gegenrolle einzunehmen, besteht immer die Möglichkeit dem Market Maker zu verkaufen, bzw. beim Market Maker zu kaufen.

Über diesen Mechanismus ist gewährleistet, dass für den Preis des Spread jederzeit Liquidität im Markt für alle am Marktplatz handelbaren Güter vorhanden ist.

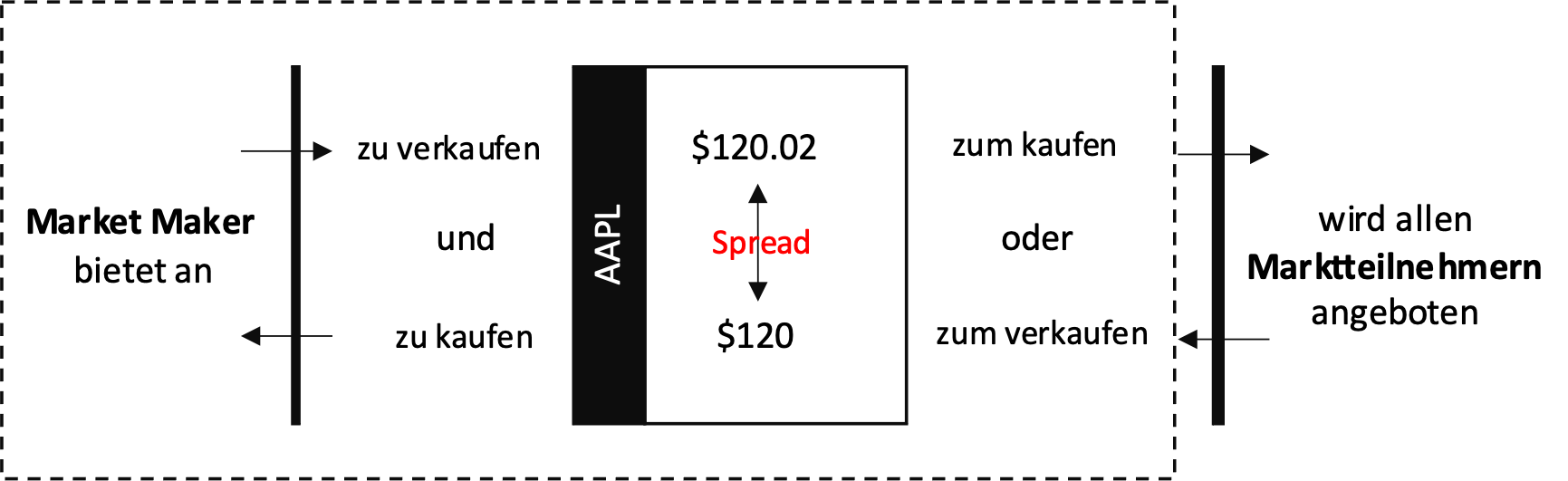

Apple Aktie im Market Maker Modell

Apple Aktie im Market Maker Modell

Am Beispiel der Apple Aktie würde sich der Market Maker im dargestellten Beispiel bereit erklären, die Apple Aktie jederzeit zum Geldkurs von $120 zu erwerben und zum Briefkurs von $120,02 zu veräußern. Die Differenz von $0,02 je Aktie ist der Spread, aus welchem sich die Kompensation für das Bereitstellen der Liquidität durch den Market Maker speist.

Für häufig gehandelte Aktien ist die durch den allgemeinen Markt bereitgestellte Liquidität ausreichend für einen durchgängigen Handel. Entsprechend ist das Risiko für den Market Maker geringer als bei unregelmäßig gehandelten Aktien, bei denen der Market Maker davon ausgehen muss, im Zweifel keinen Abnehmer gekaufte Aktien zu finden, bzw. es schwieriger wird Aktien zu beschaffen, welche ein Marktteilnehmer erwerben möchte. Entsprechend ist bei diesen eher wenig liquiden Werten der Spread in der Regel höher als bei den liquiden und häufig gehandelten Werten.

Das Orderbuch Modell

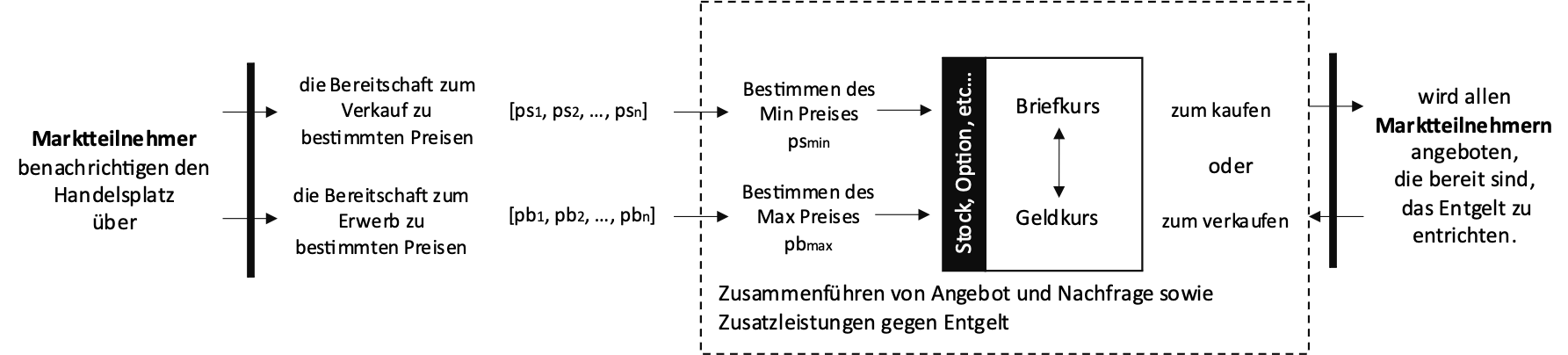

Das andere oft genutzte Verfahren ist die Verwendung eines Orderbuchs, um Kaufinteressenten und Verkaufsinteressenten zusammenzuführen.

Hierbei informieren die Marktteilnehmer den Handelsplatz zu welchen Preisen und in welcher Menge sie bereit sind zu kaufen und/oder zu verkaufen. Diese Informationen werden im Orderbuch vermerkt. Eine Dienstleistung des Handelsplatzes ist es, Transaktionen zwischen denjenigen Marktteilnehmern zu initiieren, bei denen die die Preisvorstellung eines Kaufinteressenten mit der Preisvorstellung eines Verkaufsinteressenten übereinstimmt. Aus den offenen Verkaufsgeboten wird das niedrigste Verkaufsgebot vom Marktplatz für alle Marktteilnehmer als Briefkurs veröffentlicht. Das höchste offene Kaufangebot wird allen Marktteilnehmern als Geldkurs veröffentlicht. Auf diese Art und Weise ist sichergestellt, dass transparent ersichtlich ist, zu welchem Preis gegenwärtig ein Kauf bzw. Verkauf am Handelsplatz möglich ist.

schematische Darstellung des Orderbuch Modells

schematische Darstellung des Orderbuch Modells

Da die Differenz zwischen Briefkurs und Geldkurs in diesem Verfahren ausschließlich durch Angebot und Nachfrage, nicht jedoch durch einen Market Maker oder den Handelsplatz bestimmt wird, erhebt der Handelsplatz als Kompensation für seine Dienstleistung eine Gebühr, die Abschluss einer Transaktion durch die jeweiligen Markteilnehmer zu entrichten ist. Die Bezeichnung dieser Gebühr kann je nach Handelsplatz variieren, als eine gängige Bezeichnung hat sich der Begriff des Börsenentgelts etabliert.

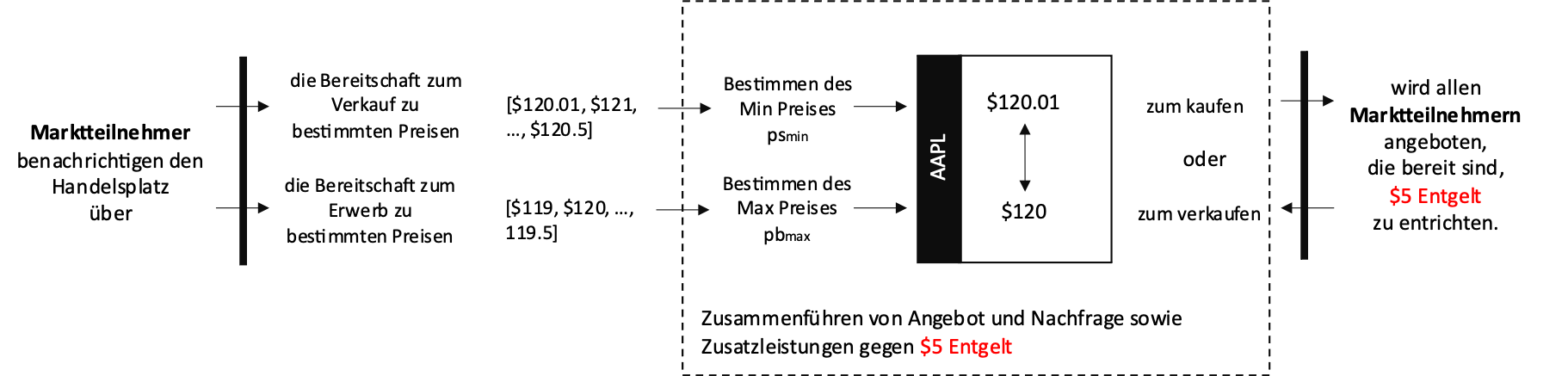

Apple Aktie im Orderbuch Modell

Apple Aktie im Orderbuch Modell

Am Beispiel der Apple Aktie, würden verschiedene Markteilnehmer den Marktplatz darüber informieren, zu welchen Preisen und in welcher Stückzahl sie bereit wären die Apple Aktie zu kaufen bzw. zu verkaufen. Der Marktplatz übernimmt die Rolle des Vermittlers, welcher Kaufinteressenten und Verkaufsinteressenten deren Preisvorstellungen übereinstimmen eine Transaktion der Apple Aktie ermöglicht. Aus den offenen Verkaufsgeboten wird durch den Marktplatz das niedrigste Verkaufsgebot ermittelt, im Beispiel $120,01. Dieses Gebot wird durch den Marktplatz für alle interessierten Markteilnehmern als Briefkurs veröffentlicht. Aus den offenen Kaufangeboten wird durch den Marktplatz das höchste offene Kaufangebot ermittelt, im Beispiel $120. Dieses wird für alle interessierten Markteilnehmern als Geldkurs veröffentlicht. Das Entgelt, dass der Marktplatz bei erfolgreicher Vermittlung einer Transaktion von den Markteilnehmern erhebt, beträgt im Beispiel $5.

Vorteile, Nachteile und Mischformen

Beide Modelle haben ihre spezifischen Vorteile und Nachteile und je nach Handelsplatz ist es nicht unüblich, dass eine Mischform der Modelle angeboten wird.

Vorteile und Nachteile des Market Maker Modells

Market Maker kommen an den meisten Handelsplätzen zum Einsatz, unabhängig davon ob der Handelsplatz parallel auch das Order Buch Modell implementiert hat. Der Vorteil der Market Maker ist, dass diese zu jedem Zeitpunkt sicherstellen, dass alle Markteilnehmer zu transparent veröffentlichten Preisen kaufen und Verkaufen können. Der Market Maker ist für jede Transaktion bereit die Gegenseite einzunehmen, unabhängig davon ob es sich um einen Kauf oder Verkauf handelt. Dies ist besonders dann von Vorteil, wenn Markteilnehmer Werte handeln wollen, für welche wenig Liquidität am Markt vorhanden ist, also sich am Markt keine Gegenseite für die Transaktion findet. Als Kompensation für die Bereitschaft des Market Makers marktneutral sowohl als Käufer als auch als Verkäufer tu agieren müssen die Marktteilnehmer einen im Vergleich zum Oderbuch Modell höheren Spread akzeptieren, da die Differenz zwischen Ankaufs- und Verkaufspreis die Grundlage für die Kompensation des Market Makers ist.

Vorteile und Nachteile des Orderbuch Modells

Das Orderbuch Modell ist vor allem an den großen Börsen etabliert. Der Vorteil des Orderbuch Modells ist, dass die Briefpreise und die Geldpreise ausschließlich durch Angebot und Nachfrage bestimmt sind und dass die Transaktionen direkt zwischen den Marktteilnehmern stattfinden und nicht auf Kosten eines höheren Spreads über eine dritte Partei (die Market Maker) abgewickelt werden müssen. Der Nachteil beim Orderbuch Modell ist es, dass es für Werte mit geringem Handelsaufkommen dauern kann, bis Kauf- und Verkaufsinteressenten mit gleichen Preisvorstellungen zusammengeführt werden können oder sogar gar keine potentielle Gegenseite für einen Transaktionswunsch vorhanden ist.

Mischformen und Praxis

In der Praxis vieler Handelsplätze haben sich daher Mischformen beider Modelle etabliert. Zum Beispiel, dass zuerst versucht wird, direkte Transaktionen zwischen Marktteilnehmern mit den gleichen Preisvorstellungen zu ermöglichen und erst dann, wenn dies aufgrund mangelnder Liquidität nicht möglich ist, ein Market Maker als Gegenseite für einen Transaktionswunsch einspringt.

Welcher Handelsplatz welches Modell (oder Abwandlungen eines Modells) verwendet ist für alle üblichen Handelsplätze in den jeweiligen Handelsplatzbestimmungen dokumentiert. Tendenziell ist es so, dass an den regulierten Börsen in der einen oder anderen Art und Weise für die meisten liquiden Handelsgüter das Orderbuch Modell Anwendung findet und versucht wird, Transaktionen direkt zwischen den Marktteilnehmern zu ermöglichen. An den sogenannten Direkthandelsplätzen ist es hingegen so, dass typischerweise Market Maker die Preise stellen und der Handel zwischen Market Maker und Markteilnehmer stattfindet.

Disclaimer

Die in diesem Artikel enthaltenen Informationen dienen ausschließlich Ihrer Unterrichtung. Sie stellen keine Anlageberatung und keine steuerliche, rechtliche oder wirtschaftliche Beratung dar. Die in diesem Artikel bereitgestellten Informationen stellen keine Anlageberatung oder Anlageempfehlung dar und sind kein Angebot und keine Werbung zum Kauf oder Verkauf von Aktien oder Anteilen an einem in diesem Artikel genannten Finanzinstrument. Insbesondere ersetzen diese Informationen nicht eine geeignete anleger- und produktbezogene Beratung. Sofern nicht ausdrücklich anders angegeben, sind alle Preisinformationen unverbindlich und dienen ausschließlich der Illustration der verwendeten Beispiele. Sofern Sie Zweifel hinsichtlich der Bedeutung der in diesem Artikel bereitgestellten Informationen haben, wenden Sie sich bitte an Ihren Finanzberater, Steuerberater oder einen sonstigen unabhängigen, professionellen Berater.